А вот на рынках Азиатско-Тихоокеанского региона не так все радужно. Единой динамики замечено не было. Из основных индексов АТР в пятницу в плюсе был лишь южнокорейский KOSPI и китайские индикаторы, сообщает inbusiness.kz.

Китайский индекс Shanghai Composite по итогам торгов вырос на +0,68% (+2,06% за неделю)

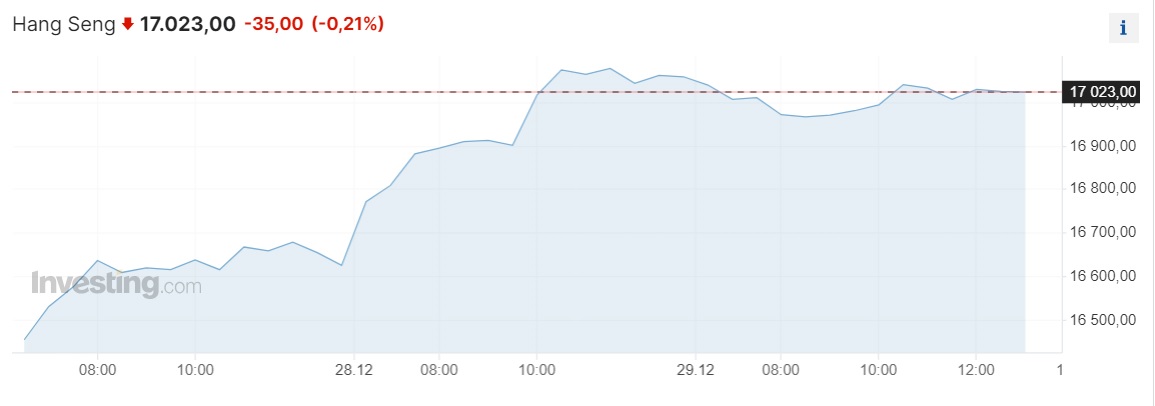

Гонконгский Hang Seng снизился на -0,21% (+4,27% за неделю).

Поддержку котировкам на материке оказали ожидания снижения ключевых процентных ставок и резервных требований в КНР в следующем году. Кроме того, трейдеров привлекает уровень цен на акции, пишет Trading Economics. За последнее время глобальные инвесторы вывели примерно 90% денежных средств, вложенных в фондовый рынок Китая в первом полугодии, сообщает Financial Times.

В Гонконге участники рынка оценивали данные о внешней торговле за ноябрь. Согласно опубликованной накануне официальной статистике, гонконгский импорт в прошлом месяце вырос на +7,1%, экспорт на +7,4%, но в обоих случаях подъем оказался слабее прогнозов аналитиков.

Список лидеров падения в составе Hang Seng возглавили бумаги Xiaomi, подешевевшие на -4,2%.

Акции интернет-гиганта Alibaba подешевели на 0,3%. Суд Нью-Йорка отказал компании в отклонении иска американского производителя игрушек Kelly Toys Holdings, утверждающего, что на ее платформах продавались подделки его товаров.

Японский индекс Nikkei 225 снизился на -0,45% (+0,89% за неделю).

Давление на рынок оказали фиксирование прибылей и сильная иена, отмечает Trading Economics. Наибольшие потери в составе Nikkei понесли акции NEXON (-3,2%), Idemitsu Kosan (-2,3%) и Pacific Metals (-2%). Бумаги Yamaha Motor стали дешевле на -1,6%, Sumitomo Pharma на -1,7%, Fast Retailing на -1,5%.

Если же говорить о годовой динамике, то только японский Nikkei 225 может похвастаться уверенным ростом за последние 12 месяцев. Он вырос на +28,24%.

Китайский индекс Shanghai Composite по итогам года потерял -3,70%. Абсолютным антилидером АТР стал гонконгский Hang Seng, растерявший с начала 2023 года -13,94%.

Темпы роста потребительских цен в странах Западной Европы и Северной Америки замедляются намного быстрее, чем ожидалось. И если эта тенденция сохранится, то уже в следующем году инфляция может вернуться в зону комфорта центральных банков впервые за 3 года, пишет The Wall Street Journal.

По оценке аналитиков Goldman Sachs, базовая инфляция (без учета стоимости продуктов питания и энергоносителей) в группе стран, которые пережили послепандемийный скачок цен (США, Европа и ряд стран emerging markets (развивающиеся рынки) составила 2,2% в годовом выражении за три месяца, завершившихся в ноябре. Ожидается, что средняя инфляция в этой группе к концу 2024 года должна либо достичь, либо вплотную приблизиться к целевым инфляционным уровням центробанков.

Старший советник Oxford Economics Майкл Сондерс полагает, что темпы роста потребительских цен в еврозоне в четвертом квартале 2024 года замедлятся до 1,3%, в Великобритании - до 2,7%, в США - до 2,2%. По его мнению, "общими факторами, снижающими инфляцию, являются цены на продукты питания и энергоресурсы внутри стран, общемировые цены на товары и денежно-кредитная политика". Но инфляция быстрее вернется к нормальному уровню в еврозоне, поскольку в Британии и Штатах "есть большое давление со стороны рынка труда, напряженность на котором ослабевает слишком постепенно", отметил Сондерс, который ранее входил в Комитет по денежно-кредитной политике Банка Англии.

Позитивное влияние на рынок оказала новость об ослаблении инфляции в Испании. Потребительские цены в этой стране, гармонизированные со стандартами Евросоюза, в декабре не изменились относительно ноября и выросли на 3,3% в годовом выражении, по предварительным данным статуправления. Аналитики ждали роста на 0,3% и 3,6% соответственно.

Хотя в преддверии новогодних праздников особой активности на фондовых площадках замечено не было, пятничные торги на большинстве из них завершились в зеленом секторе. Кроме того, все европейские индикаторы показали годовой рост.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 в пятницу прибавил +0,20% и достиг 479,02 пункта. За неделю индикатор прибавил +0,30%. За год Stoxx Europe 600 прибавил +12,74%. Это самая высокая отметку за последние 23 месяца.

Британский индикатор FTSE 100 увеличился на +0,14%, прибавив за неделю в целом +0,46%.

Испанский IBEX 35 увеличился на +0,16%, германский DAX на +0,30%. Французский CAC 40 поднялся на +0,11%, а итальянский FTSE MIB на +0,07%.

Бумаги ведущих нефтепроизводителей Европы подорожали вслед за повышением цен на нефть. Котировки Shell выросли на +0,9%, TotalEnergies на +0,4%, BP Plc на +0,2%.

По итогам 2023 года британский FTSE 100 вырос на +3,78%. Таким образом, он завершил в плюсе третий год подряд.

Испанский IBEX 35 увеличился более чем на +23%. Он занял второе место по темпам подъема среди стран Западной Европы, а лидером стал итальянский FTSE MIB, рост которого превысил +28%.

Французский CAC 40 за текущий год поднялся на +16,8%. Подъем германского DAX составил более +20%, хотя индекс немного откатился вниз после достижения исторического максимума ранее в декабре.

Фондовый рынок США завершил торги пятницы снижением на фоне негативной динамики со стороны секторов сырья, потребительских услуг и финансов.

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones Industrial Average понизился на -0,05% и составил 37 689,54 пункта.

Индекс Standard & Poor''s 500 подешевел на -0,28%, снизившись до 4 769,83. Днем ранее обновив исторический максимум на уровне 4 783,35 пункта.

Индекс NASDAQ Composite упал на -0,56% до отметки 15 011,35 пункта.

Как пишет investing.com, в лидерах роста среди компонентов индекса Dow Jones по итогам пятничных торгов были бумаги Procter & Gamble Company, которые выросли на +0,88 пункта (+0,60%), завершив торги на уровне 146,61 доллара за акцию. Бумаги Verizon Communications Inc. выросли в цене на +0,21 пункта +0,56%, закрывшись на отметке 37,70 доллара за акцию.

На Нью-Йоркской фондовой бирже количество подешевевших бумаг (2 043) превысило количество закрывшихся в плюсе (841), а котировки 73 акций практически не изменились. На фондовой бирже NASDAQ бумаги 2 511 компаний подешевели, 918 выросли, a 108 остались на уровне предыдущего закрытия.

За неделю в целом индекс Dow прибавил +0,82%, S&P 500 вырос на +0,32%, Nasdaq Composite на +0,12%. Для S&P 500 это была уже девятая неделя подряд, завершившаяся в плюсе.

Если же говорить о результате за 2023 год в целом, то он закончился для американских фондовых площадок уверенным ростом. Dow Jones потяжелел на +13,70%, S&P 500 вырос на +24,23%. Лидером годового роста стал Nasdaq Composite, который набрал +43,42%, подбираясь к историческому максимуму, зафиксированного 21 ноября 2021 года на отметке 15 860,96 пункта.

Старший советник Oxford Economics Майкл Сондерс полагает, что темпы роста потребительских цен в еврозоне в четвертом квартале 2024 года замедлятся до 1,3%, в Великобритании - до 2,7%, в США - до 2,2%. По его мнению, "общими факторами, снижающими инфляцию, являются цены на продукты питания и энергоресурсы внутри стран, общемировые цены на товары и денежно-кредитная политика".

"Но инфляция быстрее вернется к нормальному уровню в еврозоне, поскольку в Британии и Штатах существует большое давление со стороны рынка труда, напряженность на котором ослабевает слишком постепенно", - отметил Сондерс, который ранее входил в Комитет по денежно-кредитной политике Банка Англии.

В свою очередь руководитель отдела экономических исследований Renaissance Macro Research Нил Датта полагает, что раз цены на энергоносители снизились, и, учитывая снижение стоимости дизельного топлива, мы, вероятно, увидим, что это отразится на стоимости продуктов питания в ближайшие месяцы.

"Экономика чувствует себя достаточно хорошо. Финансовые условия смягчились. Доходы улучшились", - отмечает Датта. В этой ситуации ФРС, скорее всего, осуществит три-четыре снижения ставок на четверть пункта, прогнозирует он.

Ранее Федрезерв дал понять, что в 2024 ключевая ставка в США будет снижаться. Напомним, что ФРС на заседании 12 – 13 декабря оставила без изменений ключевую ставку в США на уровне 5,25 – 5,50% годовых. Следующее заседание Федрезерва пройдет 31 января 2024 года. Вероятность того, что ставка останется на нынешнем уровне составляет 82,4% против 85,5% неделей ранее. На снижение до 5,00 – 5,25% приходится 17,6% против 14,5% неделей ранее.